Embora desconhecida da maioria da população, a subscrição de seguro é um processo conduzido internamente pelas seguradoras. Em termos gerais, é esse processo que determina se uma seguradora irá ou não aceitar um cliente e sob quais condições.

A seguir, explicamos com mais detalhes o que é subscrição de seguros, qual é a sua importância, como ela funciona e outras questões relevantes sobre o tema. Aproveite!.

Continue sua leitura aqui:

O que é subscrição de seguro?

Para quais tipo de seguro a subscrição se aplica?

Qual é a importância da subscrição de seguros?

Como funciona o processo de subscrição de seguro?

Resumindo

Contratação de seguros é com a Zattar Seguros!

.

O que é subscrição de seguro?

A subscrição de seguro, conhecida também pelo termo em inglês underwriting, é um processo de avaliação de riscos associados a uma apólice. É esse processo que definirá se a seguradora irá aceitar ou rejeitar uma proposta de seguro.

Em caso de aceitação, é graças à subscrição que a seguradora tem informações relevantes para definir o valor da apólice e quais serão as condições de cobertura.

Então, para não ficar com dúvidas, grave que a subscrição é um processo no qual a seguradora analisa o nível do risco que ela assumirá e qual será a exposição a ele. Após compreendermos os riscos, utilizamos as informações para calcular uma taxa justa, conhecida como prêmio.

.

Para quais tipo de seguro a subscrição se aplica?

A subscrição de seguros é frequentemente associada aos seguros de automóvel e residência. No entanto, o processo se aplica para todos os tipos, como de responsabilidade civil, de transporte de cargas, de vida e outros produtos.

É importante ressaltar que o processo não se limita à avaliação de novos segurados. Ou seja, toda vez que uma apólice é renovada ou uma alteração é solicitada, a subscrição do seguro é realizada.

Qual é a importância da subscrição de seguros?

Quando uma pessoa física ou jurídica contrata um seguro, ela transfere os riscos para uma seguradora. Em outras palavras, por definição, o seguro nada mais é do que uma transferência de riscos.

Bom, mas se de um lado a seguradora assume o risco de um evento, de outro ela precisa garantir que:

- Será capaz de pagar as indenizações;

- Terá sustentabilidade financeira; e

- Conseguirá proteger seus segurados.

Para que isso seja possível, a seguradora deve cobrar um prêmio que seja condizente com o nível de risco que assumirá caso aceite o segurado. Dito de outra maneira, ela deve conduzir um processo capaz de antecipar possíveis prejuízos. É aí que entra a subscrição de seguro.

Portanto, o procedimento de subscrição é a única maneira de a seguradora entender o risco que está comprando.

.

.

Como funciona o processo de subscrição de seguro?

Até aqui você entendeu que a subscrição de seguro é um procedimento de avaliação de risco. Consequentemente, diversas informações são analisadas, dependendo do tipo de seguro a ser contratado. A coleta dessas informações pode ser feita por meio de um questionário, e-mail ou até mesmo telefone.

Os principais critérios envolvem o histórico da pessoa física ou jurídica, variando de acordo com o tipo de seguro a ser contratado.

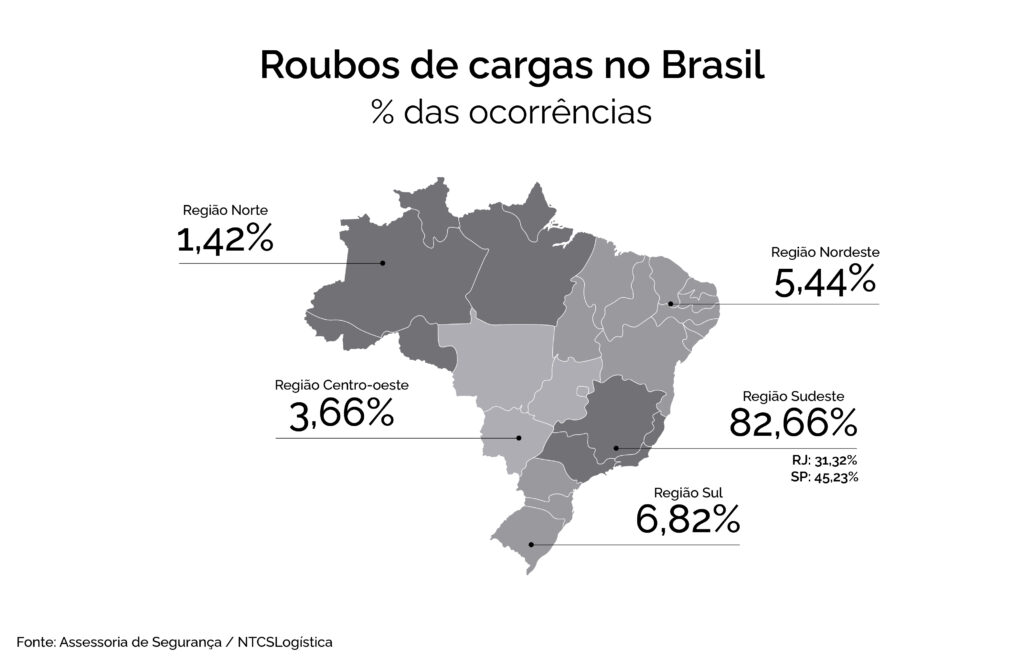

Por exemplo, no caso de um seguro de transporte de carga, são analisadas questões como o histórico de sinistros, os cenários que levaram à sinistralidade, o tipo de mercadoria que é mais propenso a ter ocorrências, a rota utilizada, se há ou não pernoite e assim por diante.

No caso de seguro patrimonial, a seguradora avalia as políticas e práticas associadas à prevenção de riscos (como os protecionais), histórico de sinistros, condições da propriedade, qual é o nível de exposição ao risco, o comportamento financeiro da empresa, entre outros critérios.

Já no seguro de armazém, são avaliados o tipo de material utilizado na construção, a facilidade de acesso no caso de sinistro, as atividades realizadas, as medidas de prevenção adotadas, sinistros anteriores (e suas causas e consequências) e por aí vai.

Note que, geralmente, no processo de subscrição, independentemente do tipo de seguro, sempre analisamos o histórico de sinistros e as condições que os causaram, juntamente com outras informações relevantes, como mercadorias, volume de embarques e demais dados da operação.

Resumindo

Para fechar com chave de ouro, lembre-se que:

- A subscrição de seguros é o processo de avaliação de riscos para determinar se a seguradora irá segurar uma pessoa física ou jurídica. Se sim, quais serão as condições da apólice e o prêmio cobrado?

- O processo de subscrição depende da quantidade e qualidade das informações recebidas.

- A subscrição traz segurança para a seguradora. Para o segurado, é uma maneira de atender às suas necessidades.

Contratação de seguros é com a Zattar Seguros!

A Zattar Seguros dispõe de profissionais capacitados e com expertise para conduzir o processo de subscrição de seguros. Converse com nossos consultores via WhatsApp ou por nossos canais de contato e entenda como podemos proteger o seu negócio.